Réforme des retraites : note de synthèse CGT (fichier PDF)- 12 Septembre 2018

L’objet de cette note est d’éclairer le lecteur pour comprendre les enjeux d’une prochaine “réforme” des retraites, une de plus, telle qu’annoncée par Macron et son gouvernement. Rappelons brièvement que la “nécessité” de réformer notre système par répartition repose sur 2 postulats : le premier étant un “déséquilibre démographique” dû à la croissance du nombre de retraités par rapport au nombre d’actifs, le second étant “le besoin d’équité”, formulé ainsi par le candidat Macron : chaque euro cotisé doit permettre à tous de percevoir le même euro de retraite.

On verra donc, en examinant le fonctionnement de chaque étage de retraite que ces 2 postulats ne sont nullement démontrés, et qu’il faut donc chercher ailleurs les véritables motivations d’une réforme qui vise à remettre en cause le principe de la répartition.

La pension vieillesse

Gouvernance et gestion

La pension vieillesse est versée par la CNAV (caisse nationale d’assurance vieillesse), qui est une des branches de la Sécurité Sociale. Comme les autres branches de la SS, elle est dirigée par une instance paritaire, l’UNCANSS, tandis que c’est l’ACOSS qui est chargée du recouvrement des cotisations. Il faut savoir qu’à son instauration en 1947 par le ministre communiste Ambroise Croizat en application du programme du conseil national de la résistance, la Sécurité sociale était indépendante de l'État, et elle était dirigée par un représentant de la CGT. Conçue pour être universelle, elle a été finalement restreinte au seul champ des salariés, les autres professions refusant de l’intégrer, tels les agriculteurs, les médecins, les commerçants et artisans etc… L’Etat a cependant très vite repris un droit de contrôle qui s’est accru ces dernières décennies, sous couvert de la lutte contre le trou de la sécurité sociale. C’est donc l’UNCANSS et l’Etat qui répartissent les ressources entre les branches, celles en excédent compensant celles en déficit. En outre, à l’intérieur de la branche retraite, des transferts sont également opérés (voir note 1 ci dessous). Sans aller plus loin sur le sujet, on retiendra que la CNAV n’est pas une branche déficitaire de la Sécurité Sociale et qu’elle contribue pour plusieurs milliards / an à l’équilibre d’autres régimes.

Note 1 : Au niveau des régimes de retraite, les ressources peuvent également provenir des transferts de compensation. Ces transferts financiers, qui sont internes au système de retraite et se font à somme nulle, visent notamment à compenser les inégalités de situation démographique entre les régimes de retraite. Ils ont conduit à déplacer au total 7,5 milliards d’euros en 2011, depuis les régimes à la situation démographique relativement favorable vers les régimes qui connaissent un déséquilibre démographique plus important. En 2011, la compensation a ainsi représenté une ressource importante pour le régime des non-salariés agricoles (3,7 milliards d’euros) ou encore le régime des artisans et commerçants (1,2 milliard d’euros). Elle a à l’inverse représenté une dépense pour la CNAV (4,7 milliards d’euros), les collectivités locales (1,6 milliard d'euros) ou encore le régime de la fonction publique d’État (0,7 milliard d'euros). Au total, les régimes de retraite sont très diversement financés : certains le sont quasi intégralement par des cotisations sociales (régime des professions libérales, régimes complémentaires de salariés et non-salariés du privé), d’autres dépendent en grande partie de transferts entre régimes de retraite (régime des non-salariés agricoles), d’autres encore sont équilibrés en dernier ressort par l’État (certains régimes spéciaux) ou par des impôts et taxes (régime des artisans et commerçants). (Extrait fiche Conseil d’Orientation des Retraites)

Les règles d’acquisition des droits

Le principe est, rappelons le, que les salariés cotisent et acquièrent ainsi des droits à pension lors de leur départ (le terme est liquidation) en retraite. Mais ces cotisations servent à financer le versement des pensions des retraités, c’est ce qu’on appelle un régime par répartition. Cela vaut également pour la maladie, tout le monde cotise selon son salaire et chacun peut bénéficier de la couverture santé quand il en a besoin. Dans un système par capitalisation, les cotisations financent une rente (ou un capital) individuel qui sera versé à un âge donné.

Chaque année, le salarié cotise donc sur son salaire, part salarié et part patronale, et la CNAV valide en conséquence un maximum de 4 trimestres cotisés.

Lors de la liquidation de la pension de retraite, la CNAV réévalue le salaire de chaque année cotisée, puis effectue la moyenne des “25 meilleures années”. C’est la base de calcul de la pension, fixée à 50% ce salaire moyen pourvu que deux conditions soient remplies :

- l’âge minimum requis (62 ans pour le moment)

- le nombre de trimestres cotisés validés (164 à 172 selon l’année de naissance)

Évidemment, la base de réévaluation du salaire des années passées est un moyen de faire baisser la moyenne, c’est la raison pour laquelle cette base évolue maintenant au rythme de l’inflation au lieu de celui de l’évolution du salaire moyen des actifs.

Enfin, il existe un plafond pour la pension maximale acquise (50 % du plafond annuel de la Sécurité sociale - PASS - soit 19 866 € en 2018)

NDLR : Le plafond de la pension est corrélé au plafonnement des cotisations sur le PASS, réévalué chaque année. D’où l’effet mécanique sur la modération de la hausse du plafond qui entraîne celle du plafond pour le calcul des pensions. PASS : plafond annuel de la Sécurité Sociale.

On retiendra que le salaire moyen est calculé sur les 25 meilleurs années au lieu des 10 dernières auparavant, ce qui fait arithmétiquement baisser le montant de la pension, que le nombre de trimestres augmenté de 160 à 164 jusque 172, que l’âge minimum requis est repassé à 62 ans et que la pension vieillesse est plafonnée à 1655,50€ x 12 mois. On ne peut pas dire que l’on soit dans la catégorie des privilèges.

Les retraites complémentaires

Gouvernance et gestion de l’ARRCO et de l’AGIRC

Lors de l’instauration de la pension vieillesse, il est apparu très vite que celle-ci serait insuffisante, ce qui a entraîné la création de nombreuses caisses de retraites complémentaires. Ces retraites complémentaires sont devenues obligatoires pour les salariés et un mouvement de concentration s’est engagé au sein de deux organismes paritaires : l’ARRCO, association des régimes de retraites complémentaires ouvrières, et l’AGIRC, association générale des institutions de retraites des cadres. La présidence de ces 2 organismes est depuis toujours l’objet de tractations qui ont toujours exclu la CGT des présidences. Depuis leur constitution, ces deux organismes assurent une péréquation entre les caisses, aussi bien de solidarité entre caisses bénéficiaires et caisses déficitaires, que de solidarité pour les affiliés, qui n’ont plus qu’un seul interlocuteur lors de leur départ à la retraite, leur dernière caisse d’affiliation. Les retraites complémentaires sont également fondées sur le principe de la répartition, mais elles ont un mode d’acquisition des droits très différent, jouant sur plusieurs paramètres, et c’est ce qui a permis à ces régimes d’accumuler des réserves considérables, notamment l’ARRCO, appelée récemment à la rescousse pour sécuriser l’AGIRC, en moins bonne posture, la fusion étant prévue dès 2019. Ces réserves atteignent 129 milliards, auxquels s’ajoute le fonds de réserve des retraites, 36 milliards, soit 165 milliards au total. En outre, l’excédent technique du régime unifié ARRCO-AGIRC atteindra 1 milliard d’euros en 2019…

On retiendra donc que les scenarii catastrophes annoncés pour les retraites complémentaires sont pur fantasmes !... Bien qu’il faille souligner que ces résultats reposent notamment sur l’accord conclu le 30 Octobre 2015 entre le MEDEF et certains syndicats (Medef UPA CGPME / CFDT CGC CFTC) qui a entraîné la baisse du pouvoir d’achat des retraites complémentaires.

Les règles d’acquisition des droits

La retraite complémentaire est constituée par des points. Il en existe deux sortes : le point cotisé, acquis pendant la carrière et le point de retraite dont le nombre multiplié par la valeur, différente de celle du point cotisé, détermine le montant de la retraite complémentaire.

Le point cotisé a une valeur fixée chaque année par l’ARRCO et l’AGIRC en regard d’un salaire de référence qui est également révisé chaque année. Autrement dit, ces deux valeurs permettent de “réguler” le nombre de points acquis, ainsi, le nombre de points acquis une année N avec un salaire supérieur peut être inférieur au nombre de points attribué l’année N-1 avec un salaire inférieur. Ce nombre de points est donc strictement proportionnel au salaire perçu l’année N et n’est donc pas réévalué en fin de carrière (vs pension CNAV).

En outre, la cotisation est prélevée avec un taux d’appel, actuellement de 125%. Cela signifie que la valeur de point est majorée d’un quart, quart qui ne génère donc aucun droit pour la retraite.

Le point de retraite évolue quant à lui sur des bases différentes, fixées depuis l’accord de 2015 à l’inflation - 1%, la révision ayant été repoussée du 1er avril au 1er novembre.

On retiendra que ces paramètres permettent donc d’agir, en toute opacité, sur le montant des retraites complémentaires servies ou en cours d’acquisition.

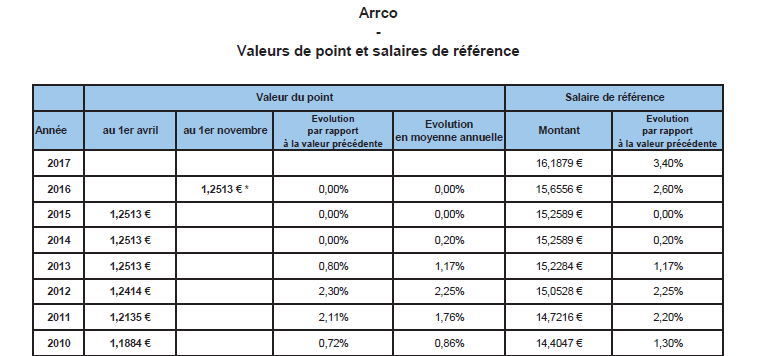

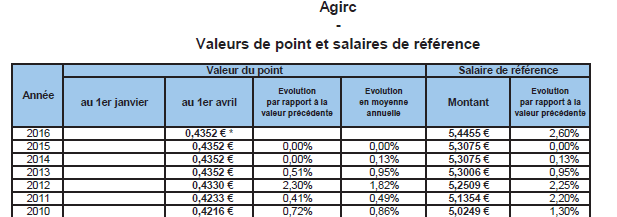

Voici quelques tableaux significatifs

- la valeur du point de retraite complémentaire ARRCO (le point AGIRC suit la même courbe). On remarque que son évolution est nulle depuis 2015, tandis que l’évolution de la pension vieillesse est inférieure à l’inflation,

- les tableaux ARRCO et AGIRC d’évolution de la valeur du point cotisé et du salaire de référence. On remarque le fort coup de pouce donné en 2016 au salaire de référence, +2,6%, dont on sait que c’est un des moyens de réduire le nombre de points attribués en valeur équivalente.

La retraite supplémentaire à la Société Générale

Gouvernance et gestion

C’est le dernier “étage” de la retraite, une retraite versée sous forme d’une rente mensuelle, qui relève de la capitalisation. Mis en place en janvier 1994, l’IP Valmy a géré cette retraite en application d’un accord auquel la CGT avait largement contribué. L’institution de prévoyance était gérée par un conseil d’administration paritaire jusqu’à ce qu’un accord récent signé contre la volonté de la CGT par les autres organisations syndicales mette fin à la gestion par l’IP Valmy de la retraite supplémentaire par transfert à l’assurance privée.

Avec IP Valmy, les rentes évoluaient (*), ou pas, en fonction des décisions du conseil d’administration, guidées par les résultats financiers des placements de l’institution. Les cotisations perçues étaient abondées par une part patronale et une contribution indexée sur les résultats de l’entreprise. En outre, une “soulte” avait été versée par l’ancienne caisse de retraites SG afin de prendre en compte dans les droits à rente la carrière des affiliés ayant travaillés dans le groupe avant 1994.

D’une certaine façon, ce système de retraite par capitalisation fonctionnait sur des principes de répartition, puisque les règles de fonctionnement étaient collectives, notamment les règles d’acquisition des droits à rente ainsi que leur évolution.

(*) NDLR : Les rentes étaient revalorisées la plupart du temps sous la pression du représentant CGT au CA)

On retiendra que la disparition de l’IP Valmy a fait passer la retraite supplémentaire SG dans un pur système de capitalisation géré par une assurance privée qui n’a aucune obligation de reverser l’intégralité des produits financiers générés par le capital et les cotisations collectées au régime.

Les règles d’acquisition des droits à rente

A l’instar des retraites complémentaires, les droits à rente sont constitués de points acquis tout au long de la carrière, la valeur du point étant désormais fixée par l’assureur qui n’a plus que la seule obligation d’informer les représentants du personnel.Ces droits étant désormais strictement individuels, il appartient à l’assureur de décider de leur évolution sans qu’évidemment le salarié puisse intervenir.

Le PERCO

Soulignons enfin que depuis plusieurs années, se développe une forme de capitalisation, le PERCO : plan d’épargne retraite collectif. Mais c’est avant tout une nième formule d’épargne baptisée plan retraite bien qu’il ait peu à voir avec, hormis que le souscripteur peut choisir lors de son départ en retraite entre le versement du capital ou d’une rente. Le PERCO est obligatoirement mis en place par un accord d’entreprise. Il est totalement individualisé et géré comme n’importe quel fonds, sans aucun contrôle du souscripteur. L’accord fixe quelques règles dont la plus importante est l’abondement de l’entreprise au versement du salarié.